持続可能な開発目標

(SDGs)達成への取り組み

持続可能な開発目標(Sustainable Development Goals:SDGs)は、2015年9月の国連サミットで採択された

「持続可能な開発のための2030アジェンダ」において記載された17の目標と169のターゲットからなる2030年までの国際目標です。

企業にもSDGsの達成に向けた取り組みや貢献がこれまで以上に期待されています。

〈みずほ〉における

「サステナビリティ」

〈みずほ〉は、長期的な視点に立ち、「マテリアリティ」に取り組むことで、環境の保全および内外の経済・産業・社会の持続的な発展・繁栄に貢献し、様々なステークホルダーの価値創造に配慮した経営と〈みずほ〉の持続的かつ安定的な成長による企業価値の向上を実現します。日本のサステナブルファイナンス市場が急速に成長する中、〈みずほ〉は、2030年度までの累計で、サステナブルファイナンス目標を100兆円、うち環境・気候変動対応ファイナンス目標を50兆円に設定しています。

〈みずほ〉のサステナビリティへの考え方は

こちら

※外部リンクへ遷移します。

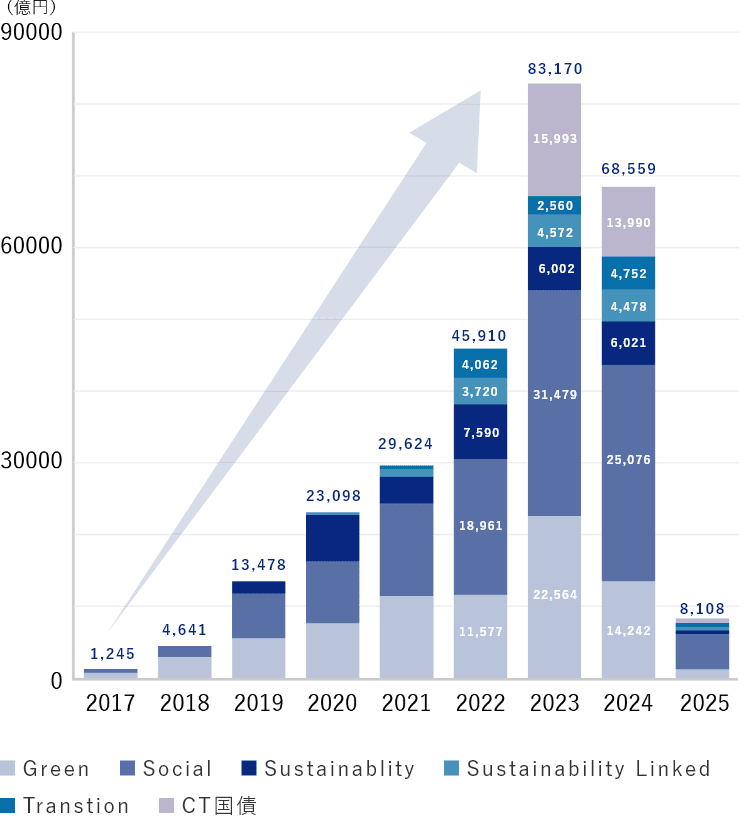

拡大する日本のサステナブル・ファイナンス市場

-

国内公募債市場SDGs債*

発行実績

-

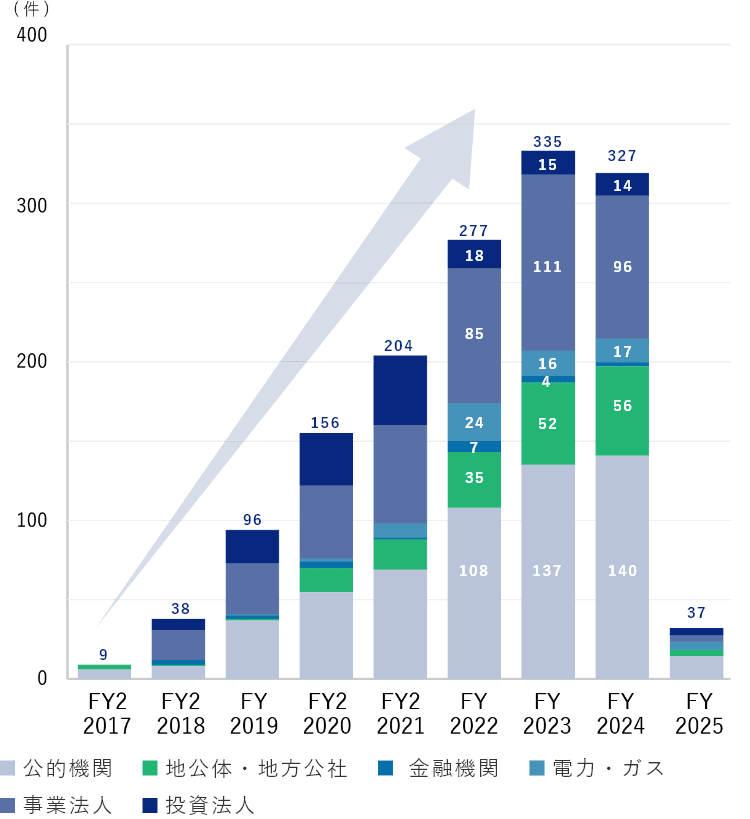

国内公募債市場

業種別SDGs債案件数

出所:Capital Eyeより、みずほ証券作成(2025年5月16日時点)

注: SDGs債:グリーンボンド、ソーシャルボンド、サステナビリティボンド、サステナビリティ・リンク・ボンド、トランジションボンド等の総称(サムライ債除く、政府保証債、GX移行国債含む) 。地公体・地方公社には「グリーン共同債」を含む

みずほ証券のサステナブル・ファイナンス実績

国内SDGs債の引受金額は6年連続、ストラクチャリング・エージェント(以下、SA)件数は5年連続トップ。

市場拡大の取り組みが評価され数々のアワードを受賞。

2024年度時点、条件決定日ベース 自社債、証券化を除く

(出所)リフィニティブ、キャピタルアイの情報を基に、みずほ証券にて集計

Environmental Finance 誌の

Sustainable Debt Awards2025で3部門受賞

2025年4月、英国の世界的な環境金融専門誌Environmental Financeが発表した「Sustainable Debts Awards 2025」において、「Lead manager of the year, transition bonds」、「Lead manager of the year, green bonds – local authority/municipality」ならびに「Lead manager of the year, social bonds corporate」の3部門を受賞しました。当社が本アワードにおいて、3部門受賞したのは初となります。

「Sustainable Debts Awards」は、Environmental Finance 誌が、市場の発展への貢献度、優位性、革新性等の観点からSDGs 債や金融機関を表彰するものです。

今回受賞した「Lead manager of the year, transition bonds」は、トランジションボンドにおいて、証券会社の支援の実績・取り組み内容を総合的に評価するものであり、2024年に次ぐ2回目の受賞となります。

「Lead manager of the year, green bonds – local authority/municipality」は、地方自治体のグリーンボンド発行に対して、証券会社の支援の実績・取り組み内容を総合的に評価するものであり、2021年、2023年、2024年に続いて4回目の受賞となります。

また、「Lead manager of the year, social bonds –corporate」は、ソーシャルボンドのコーポレート分野において、証券会社の支援の実績・取り組み内容を総合的に評価するものであり、今回が初の受賞となります。

みずほ証券の

サステナビリティを語る

グローバル投資銀行部門

井上 正大

Masahiro Inoue

サステナビリティ推進部

サステナビリティ戦略開発室 室長

本業を通じて 持続的な発展に貢献するため、 業界に先駆けて「SDGs債」の 引受け・販売を手掛ける。

本業を通じて持続的な発展に貢献するため、 業界に先駆けて「SDGs債」の引受け・販売を手掛ける。

みずほ証券のサステナビリティの取り組みの概要を教えてください。

井上: みずほ証券は、本業を通じて社会の持続的な発展に貢献するため、業界に先駆けて、サステナビリティの取り組みを開始しました。2017年、サステナブル・ファイナンス・デスクを設置、2018年には環境系認証団体「Climate Bonds Initiative」とのパートナー契約を締結しました。2019年、サステナブル・ファイナンス・デスクを進化・強化したサステナブル・ファイナンス室を、翌年にサステナビリティ推進室を設置し、現在に至っています。「本業を通じた」サステナビリティの取り組みとは、具体的には地球温暖化対策や途上国支援など、環境や社会課題解決のために、事業法人、自治体等が発行する「SDGs債」を引受け、販売を行うことを指します。「SDGs債」には、環境問題解決への取り組みを行うプロジェクトの資金用途である「グリーンボンド」、公衆衛生や福祉、教育といった社会課題解決に対応する資金調達を目的に発行される「ソーシャルボンド」、グリーンボンドでは対応できないものの、脱炭素への移行を進める取り組みを資金用途する「トランジッションボンド」など、多彩な「SDGs債」が発行されています。国内公募の「SDGs債」は年率約150%のスピードで拡大・成長を遂げており、当社はそのトップランナーとして「SDGs債」市場を牽引しています。

「SDGs債」のストラクチャリング エージェント業務。 「原則」に沿ってサステナビリティ ・ストーリーを描く。

「SDGs債」のストラクチャリングエージェント業務。 「原則」に沿ってサステナビリティ・ストーリーを描く。

「SDGs債」の引受け・発行に向けて、どのような役割を担っているのですか。

井上: 私が室長を務めるサステナビリティ戦略開発室は、「SDGs債」のストラクチャリングエージェント業務(SA業務)を行うプロフェショナル集団です。SA業務は、発行体のサステナビリティ・ストーリー=「フレームワーク」の作成や、セカンドオピニオン等の外部評価の取得に関する助言等を通じて、「SDGs債」の発行を支援する業務です。「SDGs債」の発行においては、国際資本市場協会(ICMA)の原則を順守する必要があります。「原則」は、調達資金の使途の明確化、プロジェクトの選定と意思決定のプロセスの開示、プロジェクトの進捗や資金の充当状況の調達資金の管理、実績のレポーティング等からなるもので、「原則」を踏まえ、発行体それぞれの意思・目標に沿ったサステナビリティストーリー(フレームワーク)を発行体と協議し、提案していきます。その内容が「原則」に沿っていることを、外部機関からレビューを受けることも重要です。それは、発行される「SDGs債」が、「原則」に適合していることを投資家にアピールすることに繋がっていきます。

今後、サステナブル・ ファイナンスは 継続して拡大することは確実。 さらなる資金の流れを 作り出すために 新たな取り組みがスタート。

今後、サステナブル・ファイナンスは継続して拡大することは確実。 さらなる資金の流れを作り出すために新たな取り組みがスタート。

サステナブル・ファイナンスの今後の展望を教えてください。

井上: 現在、事業法人・行政等が脱炭素・カーボンニュートラル実現に向けて様々な取り組みを進めています。「SDGs債」をはじめとするサステナブル・ファイナンスはそこには欠かせない手段の一つであり、今後も継続して増加していくことが確実視されています。私たち金融機関は、環境・社会課題解決に向けて、さらなる資金の流れを作り出すことが責務。そのため、2023年10月、サステナビリティ推進部内に新たなチームを発足させました。大企業だけでなく中堅企業や地方自治体の脱炭素等の取り組みも支援するチーム、M&Aや証券化商品等の「SDGs債」以外のビジネスにも対応するチームの2チームです。サステナブル・ファイナンスは着手して10年足らず。この間も社会・世界は大きく変化しましたが、その変化はさらに加速しています。マーケットのグローバルでドラスティックな動き、新しい「SDGs債」の登場、等々、サステナブル・ファイナンスは大きく変わっていく過渡期にあります。当部の基本理念「ずっと続く社会へ、新しい金融で」を胸に、発行体と投資家をつなぐ市場の仲介者として、社会の持続的発展に貢献していきたいと考えています。

Recommended Contents